O eSocial faz parte do Sistema de Escrituração Pública Digital (SPED) do Governo Federal. Ele foi instituído por meio do Decreto nº 8373/2014 e tem como objetivo aperfeiçoar o envio das informações das empresas sobre seus empregados.

Dessa maneira, as corporações precisarão informar, de forma unificada, todos os dados referentes aos vínculos empregatícios, contribuições previdenciárias, acidentes de trabalho, férias e folha de pagamento.

Confira, neste artigo, as 10 coisas essenciais que você precisa saber sobre o eSocial. Continue a leitura!

1. Objetivo e Vantagens

O eSocial para Empresas, no âmbito da Receita Federal, faz parte do Sistema Público de Escrituração Digital (SPED), um programa extremamente abrangente de informatização da relação entre a Receita Federal e os contribuintes, que tem como objetivo unificar as obrigações trabalhistas e previdenciárias em uma só, simplificando os processos.

Confira as vantagens do eSocial:

Vantagens para as empresas

As principais vantagens para as empresas, são:

- Ganho de produtividade: o eSocial passará a subsidiar a geração de guias de recolhimentos do FGTS e demais tributos;

- Diminuição de erros nos cálculos: hoje, ainda ocorrem muitos erros na geração dos documentos da folha de pagamento;

- Maior segurança jurídica: garante conformidade com a legislação;

- Substituição da entrega de diversas obrigações: unificação de diversas obrigações em um único processo;

- Registro imediato de novas informações: disponibilização imediata dos novos dados dos colaboradores aos órgãos envolvidos.

Vantagens para o trabalhador

As vantagens não são apenas para as empresas, o trabalhador também terá benefícios com esse novo sistema, como:

- Maior garantia em relação à efetivação de seus direitos trabalhistas e previdenciários;

- Maior transparência referente às informações de seus contratos de trabalho;

- Registro de informações relativas aos pagamentos efetuados ao trabalhador;

- Registro de funções e atividades que o trabalhador desenvolve, e também o local onde executa suas atividades e riscos que está exposto.

2. Obrigatoriedade

Todas as empresas são obrigadas a se adequar ao eSocial. Caso contrário, poderão sofrer multas e penalizações. Conheça as situações mais comuns que podem pesar no bolso do contribuinte.

Vale destacar que há um sistema do eSocial diferenciado para Microempreendedores Individuais *MEIs) que possuem empregados (eSocial Web Simplificado MEI).

3. Divisão das empresas por Grupos

Veja, abaixo, os 6 grupos do eSocial:

- Grupo 1: Empresas com faturamento superior a R$78 milhões;

- Grupo 2: Empresas com faturamento inferior a R$78 milhões, exceto as optantes pelo SIMPLES NACIONAL;

- Grupo 3: ME e EPP optantes pelo SIMPLES, MEI, empregadores pessoas físicas (exceto domésticos), entidades sem fins lucrativos;

- Grupo 4: Entes públicos de âmbito federal e as organizações internacionais;

- Grupo 5: Entes públicos de âmbito estadual e o Distrito Federal;

- Grupo 6: Entes públicos de âmbito municipal, as comissões polinacionais e os consórcios públicos.

4. Implantação por Fases

A implantação do eSocial está em vigor e são ao todo 5 fases. Cada grupo tem seu cronograma de implantação para cada fase a seguir:

- Fase 1: Cadastro do empregador e tabelas.

- Fase 2: Dados dos trabalhadores e seus vínculos com as empresas (eventos não periódicos).

- Fase 3: Folha de pagamento.

- Fase 4: Substituição da GFIP (Guia de Informações à Previdência Social) e compensação cruzada.

- Fase 5: Dados de segurança e saúde do trabalhador

5. Transmissão por Eventos

As informações ao eSocial são enviadas por eventos:

EVENTOS DE TABELA

Os eventos de tabela identificam o empregador/contribuinte/órgão público, contendo dados básicos de sua classificação fiscal e de sua estrutura administrativa que validam os eventos não periódicos e periódicos.

EVENTOS NÃO PERIÓDICOS

Os eventos não periódicos dependem de acontecimentos na relação entre o empregador/órgão público e o trabalhador que influenciam no reconhecimento de direitos e no cumprimento de deveres trabalhistas.

EVENTOS PERIÓDICOS

Os eventos periódicos têm periodicidade definida, compostos por informações de folha de pagamento e de apuração de outros fatos geradores de contribuições previdenciárias.

6. Obrigações acessórias

Por meio o eSocial, os empregadores passarão a comunicar ao Governo, de forma unificada, as seguintes 15 obrigações:

- GFIP – Guia de Recolhimento do FGTS e de Informações à Previdência Social

- CAGED – Cadastro Geral de Empregados e Desempregados para controlar as admissões e demissões de empregados sob o regime da CLT

- RAIS – Relação Anual de Informações Sociais.

- LRE – Livro de Registro de Empregados

- CAT – Comunicação de Acidente de Trabalho

- CD – Comunicação de Dispensa

- CTPS – Carteira de Trabalho e Previdência Social

- PPP – Perfil Profissiográfico Previdenciário

- DIRF – Declaração do Imposto de Renda Retido na Fonte

- DCTF – Declaração de Débitos e Créditos Tributários Federais

- QHT – Quadro de Horário de Trabalho

- MANAD – Manual Normativo de Arquivos Digitais

- Folha de pagamento

- GRF – Guia de Recolhimento do FGTS

- GPS – Guia da Previdência Social

Obrigações substituídas para todos os empregadores já obrigados ao eSocial

As obrigações substituídas para todos os empregadores já obrigados ao eSocial são:

- CAGED – Cadastro Geral de Empregados e Desempregados (a partir de janeiro/2020);

- LRE – Livro de Registro de Empregados (para os que optarem pelo registro eletrônico);

- CTPS – Carteira de Trabalho e Previdência Social

Obrigações substituídas para parte dos empregadores já obrigados ao eSocial

As obrigações substituídas para parte dos empregadores já obrigados ao eSocial são:

- RAIS – Relação Anual de Informações Sociais (a partir do ano base 2019);

- GFIP – Guia de Recolhimento do FGTS e de Informações à Previdência Social (em relação às Contribuições Previdenciárias);

- GPS – Guia da Previdência Social

7. Relação com a EFD-Reinf e DCTFWeb

A EFD Reinf junto ao eSocial, substitui informações solicitadas em outras obrigações acessórias, tais como a GFIP, a DIRF e também obrigações acessórias instituídas por outros órgãos de governo como a RAIS e o CAGED. Por isso, as informações dessas duas obrigações devem estar alinhadas para evitar qualquer tipo de erro na hora do envio.

A DCTFWeb também está diretamente relacionada ao eSocial e EFD-Reinf pois substituirá as obrigações GFIP/SEFIP. No início da vigência da DCTFWeb, as contribuições previdenciárias e as devidas a terceiros passarão a ser recolhidas por meio do documento de arrecadação DARF, que substituirá a atual guia de recolhimento (GPS).

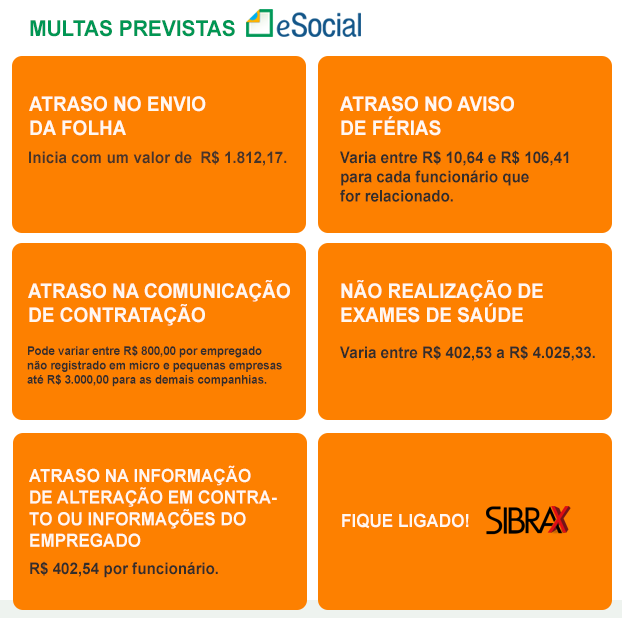

8. Multas

Confira a seguir algumas das multas previstas ao não enviar o eSocial:

9. Carteira de trabalho digital

A Carteira de Trabalho Digital será “alimentada” com os dados do eSocial.

Os empregadores já obrigados ao eSocial, de acordo com o calendário divulgado, devem continuar a enviar os dados dos seus trabalhadores – não apenas referentes à admissão, mas todos os dados já solicitados.

Por isso, reforçamos, se você ainda não enviou os eventos do eSocial, é hora de se apressar.

O empregador deverá enviar todas as fases e seus respectivos eventos ao eSocial para cumprir suas obrigações trabalhistas e previdenciárias, respeitando os prazos previstos no Manual de Orientação do eSocial.

Somente o envio dessas informações ao eSocial terá veracidade para a assinatura da carteira e vínculo trabalhista do trabalhador com a empresa.

10. Sistema de Folha de Pagamento

Segundo o Portal do eSocial, as empresas devem adquirir programas de gestão de pessoal (sistema folha de pagamento) já adequados para a transferência dos arquivos de eventos ao eSocial. Pois é somente por meio dele que os eventos e informações serão transmitidas.

Se o seu sistema de departamento pessoal não está preparado para o eSocial, fique atento!

O sistema de folha de pagamento Sibrax também é seu aliado na entrega do eSocial, pois identifica automaticamente as informações que precisam ser enviadas em cada fase. Ele gera o arquivo e transmite ao eSocial, ao seu comando. A Receita recebe as informações e se houver erros, indica o que é necessário corrigir.

Se você ainda não é nosso cliente, peça agora mesmo sua demonstração por 30 dias do nosso sistema de folha de pagamento totalmente adequado ao eSocial. Preencha o formulário abaixo!

Gostou deste artigo? Veja aqui todos os nossos conteúdos sobre o eSocial!

Esperamos que este artigo tenha sido útil para você.

Um grande abraço e até a próxima! 🙂

1 Comment

[…] da sua equipe contábil, desde um simples lançamento até o envio de obrigações como o eSocial, EFD-Reinf, entre muitos outros. Solicite uma demonstração gratuita por 30 dias ou entre em […]